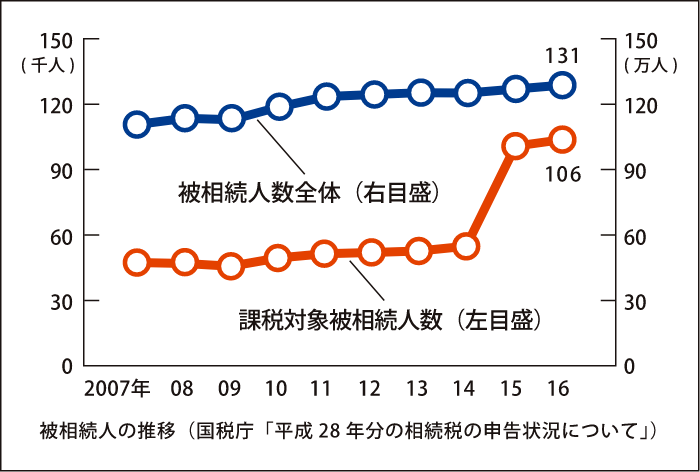

一般に「相続税」というものは馴染みがなく、「お金持ちの方にかかる税金」というイメージが強いのではないでしょうか?

実際に2014年(平成26年)までは、多くの不動産をお持ちの方や広い土地をお持ちの方など、限られた方が対象となることが多い税金でした。

ですが、2015年からは、限られた方にかかる税金という面が少なくなり、これまでより多くの方が対象となる税金となりました。

2015年から課税対象者(相続税の申告が必要な人)が約2倍に増加

具体的に何が変わったのか?

2015年の税制改正により、「基礎控除」の基準が大きく変わりました。

具体的には、

【2014年以前】:基礎控除額=5,000万円+(1,000万円×法定相続人の数)

【2015年以後】:基礎控除額=3,000万円+( 600万円×法定相続人の数)

となりました。

2014年であれば相続税がかからなかった場合でも、2015年からは相続税が発生するようになり、結果として約2倍に増えたのです。ちなみに、相続税の申告をした人の財産は、平均で30%以上減少しています。

日本の相続において最も多いケースが、相続人3人となります。

実際に、そのケースを当てはめて考えてみると、

【2014年以前】:基礎控除額=5,000万円+(1,000万円×3人)= 8,000万円

【2015年以後】:基礎控除額=3,000万円+( 600万円×3人)= 4,800万円

となり、2014年までは8,000万円以上の財産がなければかからなかった相続税も、2015年以後の相続では、4,800万円の相続財産があれば相続税がかかるようになっています。

4,800万円と聞くと、それほどは…

と考える方もいらっしゃると思いますが、実際の例を考えてみると下記のようになります。

| 財産内容 | 相続財産額 |

|---|---|

| 土地(約100坪・330㎡) ※ 路線価 7万円として | 2,310万円 |

| 建物(自宅) | 800万円 |

| 金融資産(預貯金・株など) | 2,000万円 |

| 合計 | 5,110万円 |

以上のように、ご自宅に加え、預貯金や株などがある場合、それほど目立った財産というものがない場合でも基礎控除額を超え、相続税申告が必要なケースが出てきています。

もちろん、ここから控除できる金額もあるため、直ちに相続税が発生する訳ではありませんので、実際に控除できる金額はどの程度あるのか?また、相続税を下げる方法や対策があるのか?ということについては、ぜひ専門の税理士へご相談下さい。